Kennisbank

Belastingen

Belangrijkste belastingwijzigingen voor ondernemers in 2026

Zelfstandigenaftrek gaat verder omlaag

In 2025 is de zelfstandigenaftrek nog € 2.470. In 2026 wordt dat € 1.200. In 2027 wordt de zelfstandigenaftrek verder afgebouwd naar € 900. Hiermee worden de fiscale verschillen tussen zelfstandigen en werknemers kleiner.

Mkb-winstvrijstelling

De mkb-winstvrijstelling daalde in 2025 van 13,31% naar 12,7%. In 2026 blijft deze gelijk.

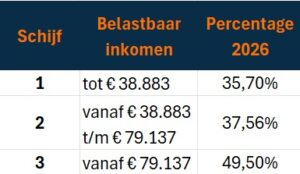

Inkomstenbelasting schijven en tarieven

Belasting op dividend bij aanmerkelijk belang

Heb je 5% of meer van de aandelen in een bedrijf? Dan heb je een aanmerkelijk belang. Als dat bedrijf winst uitkeert (dividend), betaal je daar belasting over.

In 2025 betaal je 24,5% belasting over dividend tot €67.804.

In 2026 wordt die grens iets verhoogd naar €68.843.

Over alles boven die grens blijft het tarief 31% – hetzelfde als in 2025.

Kort gezegd: de bedragen schuiven iets op, maar de belastingpercentages blijven volgend jaar gelijk.

Fictief rendement voor beleggingen en overige bezittingen stijgt

In box 3 betaal je belasting over je spaargeld, schulden, beleggingen en overige bezittingen. Deze vallen in drie categorieën:

- Spaargeld

- Schulden

- Beleggingen en overige bezittingen

In 2026 hoef je over je vermogen tot €51.396 geen belasting te betalen. Dat heet het heffingsvrije vermogen. In 2025 ligt dat bedrag nog wat hoger: €57.684. Heb je meer vermogen dan dat? Dan betaal je belasting over de verwachte opbrengst (fictief rendement) van dat vermogen — niet over de daadwerkelijke winst.

Voor beleggingen en overige bezittingen stijgt dat fictieve rendement in 2026 naar 7,78% (nu nog 6%). De percentages voor spaargeld en schulden worden pas later bekendgemaakt, zodat die beter aansluiten op de actuele marktsituatie.

Over de berekende opbrengst betaal je in 2026 36% belasting, hetzelfde tarief als in 2025.

Overdrachtsbelasting (ovb) voor woning als beleggingsobject verlaagd naar 8%

Ben je van plan een huis te kopen als investering, bijvoorbeeld om te verhuren of als vakantieverblijf? Dan profiteer je binnenkort van een lagere overdrachtsbelasting. Het tarief gaat namelijk omlaag van 10,4% naar 8%. Deze verlaging geldt voor woningen waarin je niet zelf gaat wonen – dus voor beleggingspanden en recreatiewoningen.

Met deze maatregel wil de regering het aantrekkelijker maken om (nieuwbouw)woningen te kopen en te verhuren. Zo hopen ze dat er meer huurwoningen beschikbaar komen én dat dit een extra stimulans geeft aan nieuwe bouwprojecten.

Nieuwe bpm-regels

Koop of importeer je een personenauto, bestelauto of motor? Dan betaal je belasting op personenauto’s en motorrijwielen (bpm). De hoogte van die belasting hangt af van de CO₂-uitstoot: hoe meer uitstoot, hoe hoger de bpm. Vanaf 2026 worden de schijfgrenzen iets aangescherpt en de bpm-tarieven jaarlijks aangepast. Dat betekent: de grenzen waarbinnen de uitstoot valt, gaan omlaag, terwijl het bedrag dat je per gram CO₂ betaalt, iets stijgt.

De aanpassingen zien er als volgt uit:

- 2026: schijfgrenzen -1,55%, tarieven +1,57%

- 2027: schijfgrenzen -1,46%, tarieven +1,48%

- 2028: schijfgrenzen -1,38%, tarieven +1,40%

De reden? Nieuwe auto’s stoten elk jaar minder CO₂ uit. Daardoor zou de bpm vanzelf dalen. Om te zorgen dat de belastingopbrengst gelijk blijft, past de overheid de regels jaarlijks iets aan.

Kwarttarief motorrijtuigenbelasting verdwijnt stap voor stap

Rijd jij momenteel in een voertuig dat nog het kwarttarief motorrijtuigenbelasting (mrb) betaalt? Dan verandert er wat: vanaf 1 januari 2026 blijven er nog maar twee uitzonderingen over:

- voertuigen ingericht als werktuig of werkplaats

- voertuigen van kermis- of circusexploitanten die worden gebruikt om materialen te vervoeren

Vanaf 2028 verdwijnen ook deze laatste uitzonderingen. Vanaf dat moment betaal jij het volledige mrb-tarief, net als andere voertuighouders. Zo wordt de mrb dus geleidelijk gelijkgetrokken voor iedereen, met uitzondering van een paar specifieke voertuigen tot 2028.

Motorrijtuigenbelasting voor waterstof- en elektrische auto’s verandert

Rijd jij in een waterstof- of elektrische personenauto? Goed nieuws: ook na 2025 krijg je nog korting op de motorrijtuigenbelasting (mrb). De korting geldt tot en met 2029 en is van toepassing op nieuwe en tweedehands auto’s zonder uitstoot, zoals elektrische auto’s en auto’s die op waterstof rijden.

Dit is hoe de korting zich ontwikkelt:

- 2024: geen mrb voor jouw uitstootvrije auto

- 2025: 75% korting op de mrb

- 2026 t/m 2028: 30% korting

- 2029: 25% korting

- 2030: geen korting meer; dan betaal je het normale tarief

Het idee is dat meer mensen kiezen voor een auto zonder schadelijke uitstoot. De korting zorgt ervoor dat je met een waterstof- of elektrische auto niet meer mrb betaalt dan iemand met een vergelijkbare benzine- of dieselauto, want elektrische auto’s zijn vaak zwaarder door de accu.

Let op:

- Elektrische bestelbussen en plug-in hybrides krijgen na 2025 geen korting meer.

- In 2025 geldt nog wel korting: 75% voor elektrische bestelbussen en 25% voor plug-in hybride personenauto’s.

Wanneer gaan de wijzigingen in?

Een wet of wetswijziging moet eerst goedgekeurd worden door de Tweede Kamer en de Eerste Kamer. De wet of wetswijziging geldt pas als die in het Staatsblad of de Staatscourant is gepubliceerd.

Benieuwd wat er de afgelopen tijd veranderd is en de komende tijd gaat veranderen?

Op de website van het Ondernemersplein staan nog meer veranderingen voor ondernemers.

Bekijk alle wetswijzigingen en nieuwe regels.

StartersFound helpt je verder

Je hoeft het wiel niet zelf uit te vinden. Bij StartersFound vind je straks meer artikelen die je helpen bij geldzaken, klanten vinden, slimme tools gebruiken en vooral: grip krijgen op jouw ondernemersreis.